金诺法谈 | 新规之下私募基金管理人登记要点(二)——股东、合伙人、实际控制人

2023-03-1083992023年2月24日,中国证券投资基金业协会(“协会”)发布了《私募投资基金登记备案办法》(“《办法》”或“新规”)及其相关配套指引(即《私募基金管理人登记指引第1号——基本经营要求》《私募基金管理人登记指引第2号——股东、合伙人、实际控制人》(“《登记指引2号》”)和《私募基金管理人登记指引第3号——法定代表人、高级管理人员、执行事务合伙人或其委派代表》),自2023年5月1日起施行。

在《金诺法谈 | 新规之下私募基金管理人登记要点(一)——基本经营要求》中,我们讨论了《办法》过渡期以及私募基金管理人登记之基本经营要求。本篇我们主要关注新规之下私募基金管理人登记对股东、合伙人、实际控制人的要求。

根据《办法》附则中定义部分以及《办法》及其配套指引对不同主体的监管要求,协会将私募基金管理人的股东和实控人分为几个层级,即:实际控制人、控股股东/普通合伙人、主要出资人、一般出资人(股东、合伙人),每个层级对应不同的监管要求。本文也将按照此线索对新规进行解读。

一、实际控制人

1. 认定标准

(1)管理人为公司

《登记指引2号》第11条明确了实控人按照以下路径“依次认定”,即

a. 持股50%以上的;

b. 通过一致行动协议形式半数以上表决权的;

c. 通过行使表决权能够决定董事会半数以上成员当选的或者能够决定执行董事当选的。

同时新增了实控人的范围,即可认定“金融管理部门批准设立的金融机构、大学及研究院所等事业单位、社会团体法人”作为实控人。

(2)管理人为合伙企业

《登记指引2号》第12条明确了合伙企业认定实控人的路径,即:

a. 执行事务合伙人;

b. 如果执行事务合伙人不能控制基金管理人,则按照合伙协议中约定的合伙事务的表决办法、决策机制,认定能够实际支配基金管理人的合伙人为实控人。

(3)无合理理由不得认定为无实控人

无实控人的,可以第一大出资人穿透认定实控人,或由全体出资人共同制定承担实控人责任的主体。

2. 任职要求(实控人为自然人的)

(1)实控人必须在管理人机构任职

《办法》第9条第二款规定,实控人为自然人的,应当担任私募基金管理人的董事、监事、高级管理人员,或者执行事务合伙人或其委派代表。

在新规发布之前,协会通过反馈意见的方式要求自然人实控人在管理人机构任职;如有合理解释,也存在实控人可无任职的空间。新规将其明确为登记要求之一,意味着新规施行之后实控人任职为强制性要求。建议在设置高管时应当优先考虑实控人的任职安排。

(2)实控人应当具备不少于5年的资产管理、投资、相关产业等相关经验

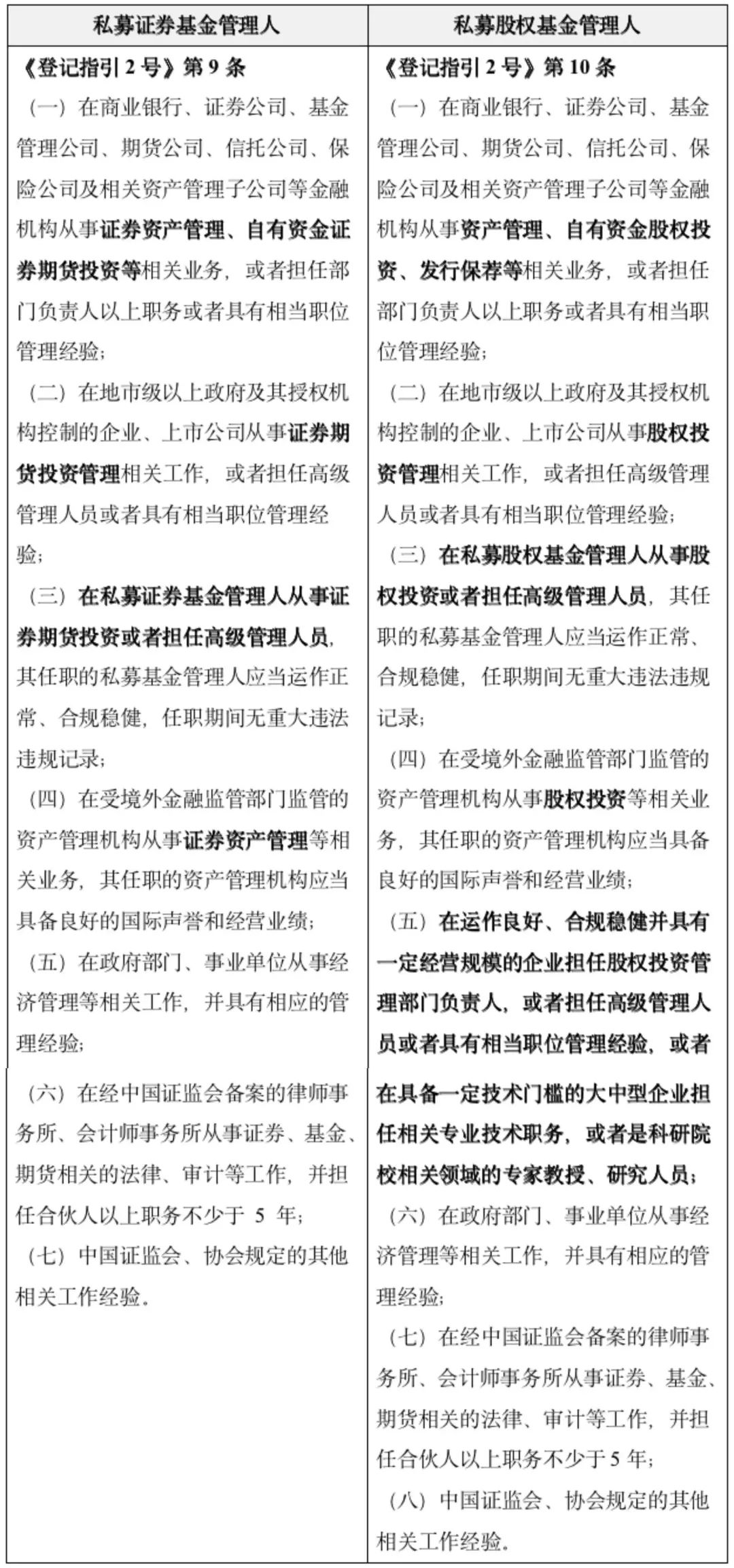

《办法》第9条第一款第(三)项对实控人的经验提出了要求,《登记指引2号》进一步明确了证券类和股权类私募基金管理人的实控人分别要满足的经验要求,可以看出,新规对私募基金管理人实控人的经验要求较严格,不但有明确的年限要求,也有从事相关领域和担任职位的要求。具体如下:

*黑体字为证券类和股权类管理人对实控人要求的不同之处。

3. 稳定性要求

《办法》第20条要求实控人的实际控制权自登记或者变更登记之日起3年内不得转让,但存在一些豁免情形。豁免情形主要指实控人未实际发生变更,或者行政划转和继承等法定情形。

4. 负面清单

《办法》第9条、第15条规定了不得担任实控人的情形,大体包括以下情形:

(1)以非自有资金出资;

(2)不具有与私募基金管理人经营状况相匹配的持续资本补充能力;

(3)相关经验不足5年;

(4)在非关联私募基金管理人任职,或者最近5年从事过冲突业务;

(5)有犯罪、行政处罚(近3年)、市场禁入未届满、行政监管措施或协会纪律处分(近3年)、对破产负有责任(未逾5年)、因违法违纪被开除(未逾5年)、被吊销执业证书(未逾5年)、重大违规(未逾3年)、被终止或注销管理人登记的直接责任人(未逾3年)、较大负债逾期或失信等情形;

(6)存在重大经营风险或重大风险事件;

(7)从事的业务与私募基金管理存在利益冲突。

5. 实控人为上市公司或上市公司的实控人或在上市公司任高管

根据《登记指引2号》第三条,实控人涉及上市公司的,应当履行上市公司的决策程序和信息披露程序;实控人担任上市公司高管的,应当出具该上市公司知悉相关情况的说明材料。

我们建议提前准备和沟通上述程序和材料。

二、控股股东/普通合伙人

根据《办法》第80条第二款,控股股东指“指出资额占有限责任公司资本总额50%以上或者其持有的股份占股份有限公司股本总额50%以上的股东;出资额或者持有股份的比例虽然不足50%,但依其出资额或者持有的股份所享有的表决权已足以对股东会、股东大会的决议产生重大影响的股东。”

我们理解,在私募基金管理人登记阶段,对于控股股东/普通合伙人的要求与对实控人的要求一致,相关要求可参考上述对实控人要求的解读。

三、主要出资人

根据《办法》第80条第四款,主要出资人是指持有私募基金管理人25%以上股权或者财产份额的股东、合伙人。

《办法》及其配套指引对主要出资人的要求主要是以负面清单的形式体现,与我们在本文实控人部分负面清单的(4)-(7)项的要求重合。

四、一般出资人(股东、合伙人)

我们理解,对于一般出资人的要求适用于上述控股股东和主要出资人。

1. 股权结构不得设立2层以上的嵌套架构

根据《登记指引2号》第2条,不得通过设立SPV等方式规避对股东、合伙人、实控人的财务、诚信和专业能力等要求。也就是说,协会会穿透核查到实控人和最终出资人,几乎不存在以新设壳公司规避监管要求的可能性。

2. 应当具有良好的信用记录

3. 应当以自有资金出资,且应当治理结构健全,具有与私募基金管理人经营状况相匹配的持续资本补充能力,不得虚假出资或抽逃出资

对于一般出资人,应当满足《办法》第9条第一款第(一)(二)项的要求,以及第二十条第一款资本充足要求。

4. 不得通过股权或者出资份额质押、委托第三方行使表决权等方式变相转移对私募基金管理人的实际控制权

5. 一般出资人、实际控制人在金融机构任职

根据《登记指引2号》第4条,私募基金管理人的股东、合伙人、实际控制人在金融机构任职的,应当出具该金融机构知悉相关情况的说明材料,并符合相关竞业禁止要求。我们建议该等材料应当在登记筹备前期即开始着手准备和沟通。

津ICP备05001301号

津ICP备05001301号